Verdenen af finansteknologi (FinTech) udvikler sig hurtigt, med app-udvikling i centrum. Når vi nærmer os 2025, bliver det afgørende for iværksættere, udviklere, investorer og analytikere at forstå de seneste branchetrends, statistiske indsigter og omkostningsimplikationer.

FinTech-apps transformerer, hvordan finansielle tjenester leveres, og tilbyder innovative løsninger, der imødekommer behovene hos en teknisk kyndig forbrugerbase. Denne artikel dykker ned i fremtiden for FinTech app-udvikling og fremhæver nøgletrends, statistik, omkostningsanalyse og muligheder, der vil forme branchen i 2025.

Vil du transformere din appidé til en banebrydende finansiel løsning, der driver innovation i 2025 og derefter?

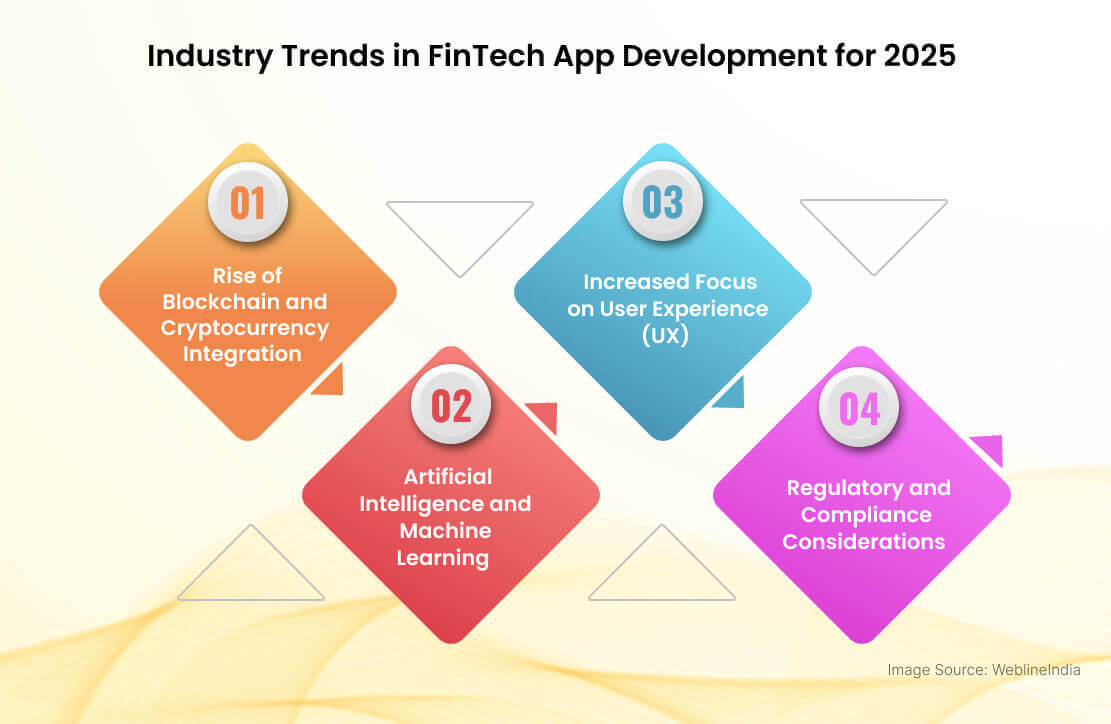

FinTech App-udviklingstendenser for 2025 og frem

Rise of Blockchain og Cryptocurrency Integration

Blockchain-teknologi revolutionerer finansielle tjenester ved at tilbyde decentraliserede, sikre og gennemsigtige transaktioner. I 2025 forventer vi at se flere FinTech-apps, der integrerer cryptocurrency-funktioner, hvilket gør det muligt for brugerne at administrere digitale aktiver problemfrit. Blockchains uforanderlige hovedbog er ideel til applikationer, der kræver høj sikkerhed, såsom grænseoverskridende betalinger og identitetsbekræftelse.

Kunstig intelligens og maskinlæring

Artificial Intelligence (AI) og Machine Learning (ML) er indstillet til forbedre FinTech-appens funktionaliteter ved at give personlig økonomisk rådgivning, opdagelse af svindel og automatiseret kundeservice. AI-drevne chatbots og virtuelle assistenter er ved at blive standard og tilbyder brugerne realtidsassistance og personlige anbefalinger. Denne teknologi forbedrer ikke kun kundeoplevelsen, men strømliner også driftseffektiviteten.

Øget fokus på brugeroplevelse (UX)

Brugeroplevelse er altafgørende i FinTech-appudvikling med fokus på intuitivt design og problemfri navigation. I 2025 vil UX-trends prioritere personalisering, tilgængelighed og minimalisme. Ved at udnytte AI-statistikker kan udviklere bedre forstå brugeradfærd og designe apps, der tilpasser sig individuelle præferencer, hvilket sikrer en jævn og engagerende oplevelse. Forbedret UX kan føre til højere brugerfastholdelse og -tilfredshed, hvilket er afgørende for det konkurrencedygtige FinTech-landskab.

Overvejelser om lovgivning og overholdelse

Da FinTech fortsætter med at forstyrre traditionel finansiering, introducerer tilsynsmyndigheder nye overholdelsesstandarder for at sikre forbrugerbeskyttelse og databeskyttelse. Udviklere skal holde sig orienteret om nye regler og implementere robuste overholdelsesrammer i deres apps. Denne tilgang mindsker ikke kun juridiske risici, men opbygger også brugertillid.

Statistisk indsigt i FinTech i 2025

Markedsvækst

Det globale FinTech-marked forventes at nå et svimlende 305 milliarder USD i 2025, der vokser med en sammensat årlig vækst rate (CAGR) på omkring 20 %. Denne vækst er drevet af stigende smartphone-penetration, stigningen i digitale betalinger og efterspørgslen efter innovative finansielle løsninger.

Investering i FinTech

Venturekapitalinvesteringer i FinTech-startups fortsætter med at stige. I 2025 forventes det, at de globale investeringer i FinTech vil overstige 100 milliarder USD årligt. Denne tilstrømning af kapital vil fremme innovation og udvikling af nye FinTech-applikationer.

Brugeradoption

Antallet af FinTech-brugere forventes at nå 3 milliarder i 2025. Dette inkluderer brugere af digitale tegnebøger, peer-to-peer betalingsplatforme og andre FinTech-tjenester. Den stigende anvendelse af FinTech-løsninger er drevet af bekvemmelighed, tilgængelighed og den voksende tillid til digitale finansielle tjenester.

Mobilbetalinger

Mobilbetalinger forventes at tegne sig for 50 % af alle e-handelstransaktioner inden 2025. Stigningen af mobile tegnebøger og kontaktløse betalinger gør kontantløse transaktioner mere udbredte, især på nye markeder.

Anvendelse af kryptovaluta

Det globale marked for kryptovaluta forventes at nå 4,94 milliarder USD inden 2030. Den stigende accept af kryptovalutaer som en legitim form for betaling og investering vil drive væksten af FinTech-apps, der understøtter kryptotransaktioner.

Lås op for potentialet ved FinTech i 2025 for at strømline driften og fængsle dine brugere.

Udviklingsomkostningsanalyse for FinTech Apps i 2025

Faktorer, der påvirker udviklingsomkostningerne

Omkostningerne ved at udvikle en FinTech-app i 2025 vil afhænge af flere faktorer, herunder designkompleksitet, platformvalg og funktionssæt. For virksomheder, der udforsker MVP-appudvikling, kan start med et minimumslevedygtigt produkt hjælpe med at reducere startomkostningerne, mens der fokuseres på kernefunktioner.

Nøgleomkostningskomponenter omfatter UI/UX-design, backend-udvikling, test og vedligeholdelse. Derudover kan inkorporering af avancerede teknologier som AI og blockchain øge udviklingsomkostningerne, men også forbedre app-kapaciteten.

Omkostningssammenligning: In-house vs. Outsourcing

Virksomheder står over for en kritisk beslutning mellem intern udvikling og outsourcing. Intern udvikling giver større kontrol og datasikkerhed, men kan være dyrere på grund af ansættelses- og infrastrukturudgifter.

Omvendt kan outsourcing af appudvikling til specialiserede firmaer reducere omkostningerne og give adgang til eksperttalenter. Hver tilgang har sine fordele og ulemper, og virksomheder skal vurdere deres prioriteter og budgetbegrænsninger.

Budgettering og finansiel planlægning for FinTech-apps

Effektiv budgettering er afgørende for udvikling af FinTech-apps. Startups og virksomheder bør udarbejde detaljerede økonomiske planer, der tager højde for indledende udviklingsomkostninger, løbende vedligeholdelse og marketingindsats. At allokere ressourcer klogt sikrer bæredygtigheden og skalerbarheden af appen.

Nøgleteknologier til udvikling af FinTech-apps

Blockchain-teknologi

Blockchains decentrale karakter er ideel til sikre transaktioner og datahåndtering. I 2025 vil dets use cases i FinTech udvide sig ud over kryptovalutaer til at omfatte smarte kontrakter, forsyningskædefinansiering og identitetsbekræftelse. På trods af dets fordele skal udfordringer som skalerbarhed og overholdelse af lovgivningen løses.

AI og Machine Learning

AI og ML transformerer finansielle tjenester ved at automatisere processer og levere datadrevet indsigt. I 2025 vil disse teknologier spille en afgørende rolle i risikovurdering, forebyggelse af svindel og personlige kundeoplevelser. Løbende fremskridt vil gøre det muligt for FinTech-apps at forudse brugerbehov og levere skræddersyede løsninger.

Sikkerhed og risikostyring i FinTech App-udvikling

Trusler og løsninger på cybersikkerhed

Da FinTech-apps håndterer følsomme finansielle data, er cybersikkerhed en topprioritet. Almindelige trusler omfatter phishing-angreb, databrud og malware. Udviklere skal implementere robuste sikkerhedsforanstaltninger såsom kryptering, multi-faktor autentificering og regelmæssige sikkerhedsrevisioner for at beskytte brugerdata og bevare tilliden.

Risikostyringsstrategier

Identificering og begrænsning af risici er afgørende for FinTech-appens succes. Udviklere bør udføre grundige risikovurderinger og etablere beredskabsplaner for at løse potentielle problemer. Regelmæssige sikkerhedsrevisioner og opdateringer sikrer, at appen forbliver modstandsdygtig over for nye trusler.

Fremtidsudsigter og muligheder i FinTech

Emerging Markets og udvidelsesmuligheder

Emerging markets præsenterer betydelige vækstmuligheder for FinTech-virksomheder. Med stigende smartphone-penetration og et behov for tilgængelige finansielle tjenester tilbyder disse regioner grobund for ekspansion. Virksomheder bør vedtage lokaliserede strategier og samarbejde med lokale partnere for at udnytte disse markeder effektivt.

Innovationer på horisonten

Teknologiske innovationer såsom kvantecomputere, IoT og 5G vil påvirke FinTech-appudviklingen i 2025. Disse fremskridt vil muliggøre hurtigere og mere sikre transaktioner og udvide rækken af tjenester, der tilbydes. At være på forkant med disse tendenser sikrer konkurrencefordele og fortsat vækst.

Konklusion

Når vi nærmer os 2025, er FinTech app-udviklingslandskabet klar til transformative ændringer. At forstå branchetendenser, forbrugerpræferencer og omkostningsimplikationer er afgørende for succes. Ved at udnytte nye teknologier og prioritere sikkerhed og brugeroplevelse kan FinTech-virksomheder levere innovative løsninger, der opfylder de skiftende behov hos forbrugere verden over.

Sociale Hashtags

#FinTech2025 #FinTechAppDevelopment #DigitalFinance #FutureOfFinTech #FinTechTrends #FinanceTech #FinTechDevelopment #FinTechStats #FinTechSolutions #SmartFinance

Ofte stillede spørgsmål

Ønsker du at udvikle en app til din FinTech-virksomhed?

Testimonials: Hear It Straight From Our Customers

Our development processes delivers dynamic solutions to tackle business challenges, optimize costs, and drive digital transformation. Expert-backed solutions enhance client retention and online presence, with proven success stories highlighting real-world problem-solving through innovative applications. Our esteemed clients just experienced it.